Właśnie pojawiły się wyniki najnowszego świątecznego Barometru Grupy Ferratum. Firma co roku bada, jakie są nawyki jej klientów związane z wydatkami przed świętami Bożego Narodzenia.

Święta Bożego Narodzenia to wyjątkowy czas, co potwierdzają także osoby ankietowane przez Ferratum Group. Dla 69% z nich najważniejsze jest spędzenie tego czasu z rodziną, dla 18% badanych istotna jest atmosfera świąteczna, natomiast 4% ankietowanych cieszy się z prezentów, jakie znajdą pod choinką. Święta to również wydatki i między innymi na nich skupił się Świąteczny Barometr Ferratum 2018 ™.

Ile wydadzą na święta Polacy, a ile inne narody?

Świąteczny Barometr Ferratum 2018™ pokazuje, że Polacy nie należą wcale do rozrzutnych ludzi, jeśli chodzi o bożonarodzeniowe wydatki. Przeciętny mieszkaniec naszego kraju planuje wydać nie więcej niż 20% dochodu jego gospodarstwa domowego. Dla porównania mieszkaniec Meksyku chce wydać na święta aż 48% swoich miesięcznych zarobków, Brazylijczyk – 38%, Rumun – 29%, a Bułgar – 25%. Na przeciwległym biegunie są bardzo oszczędni Niemcy oraz Holendrzy (wydadzą tylko 10% miesięcznych dochodów swojego gospodarstwa domowego), Finowie (11%) i Duńczycy (13%).

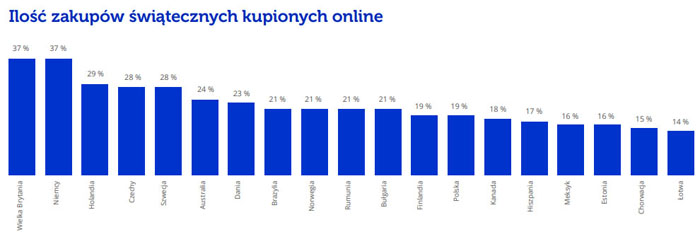

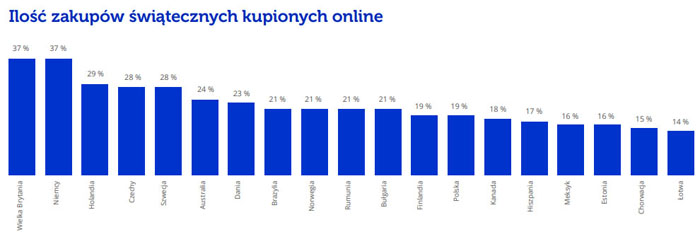

Świąteczne zakupy coraz częściej online

Internet bywa bardzo pomocny w czasie świątecznej krzątaniny i pozwala zaoszczędzić naprawdę dużo czasu. Zamiast biegać po stacjonarnych sklepach, wiele osób woli zrobić bożonarodzeniowe zakupy za pomocą kilku kliknięć w e-sklepach. Liderami pod tym względem są mieszkańcy Wielkiej Brytanii i Niemiec (37% swoich zakupów świątecznych dokonują online). O 8% mniej zakupów świątecznych w internecie robią mieszkańcy Holandii. Nasi południowi sąsiedzi – Czesi – decydują się robić 28% zakupów online. Polacy plasują się bliżej końca tego zestawienia – jedynie 19% naszych świątecznych zakupów jest robionych przez internet. Najbardziej sceptycznie do kupowania przez internet przed świętami podchodzą Łotysze (14% zakupów).

Święta w podróży

Badanie Ferratum pokazuje również stosunek mieszkańców różnych państw do podróżowania w czasie świąt. Okazuje się, że najmniej chętnie wyjeżdżają w tym czasie Holendrzy – wydają na to jedynie 10% swoich miesięcznych dochodów. Niewiele więcej, bo 13% dochodu gospodarstwa domowego, przeznaczają na podróże świąteczne Polacy, Hiszpanie i Łotysze. Za to największe koszty związane z wyjazdami w Boże Narodzenie ponoszą Brazylijczycy (27%), Rumunii (26%), Bułgarzy (23%) oraz Australijczycy i Meksykanie (22%).

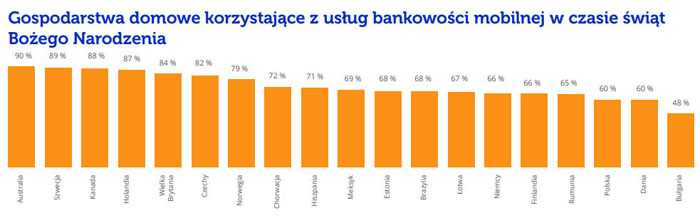

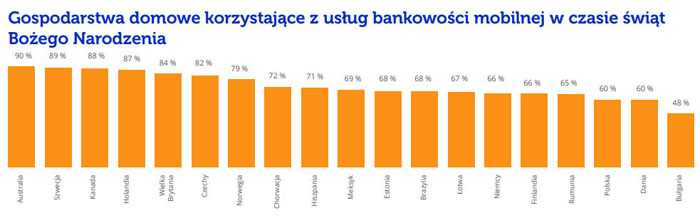

Konsumenci wybierają karty i bankowość mobilną

W 2018 roku rośnie zdecydowanie zainteresowanie płatnościami bezgotówkowymi. 69% zakupów świątecznych realizują kartą mieszkańcy Norwegii w czasie bożonarodzeniowych wyjazdów, a 68% – mieszkańcy Szwecji. Tuż za nimi plasują się Australijczycy (62%) i Brytyjczycy (61%). Gdy natomiast Polacy wyruszają w świąteczną podróż, 40% płatności dokonują kartą.

Warto zauważyć, że ponad 70% respondentów z 18 krajów zadeklarowało, że w okresie przedświątecznym zamierza korzystać z bankowości internetowej. To o 10% więcej niż w czasie ostatniego letniego badania Ferratum.

Co najczęściej kupowane jest na święta?

Z badania Ferratum wynika, że na świecie w czasie świąt najczęściej są kupowane ubrania (16%), zabawki i gry (10%), słodycze oraz przysmaki (9%). Najmniej pieniędzy jest za to przeznaczanych na instrumenty muzyczne (1%), a także na podróże zagraniczne, SPA i udział w wydarzeniach sportowych (2%). W czasie świąt Polacy kupują przeważnie kosmetyki (19%), odzież (16) i alkohol (14%).

W jaki sposób przeprowadzono Świąteczny Barometr Ferratum Group 2018 ™?

Badanie zostało przeprowadzone za pomocą ankiety internetowej, wśród aktywnych klientów Grupy Ferratum Bank w 19 krajach w całej Europie i w krajach Wspólnoty Narodów. Kwestionariusz ankiety był zestandaryzowany pod każdą badaną lokalizację. Dochody klientów zostały wyrażone w walucie lokalnej, a względne wydatki wakacyjne podane są jako odsetek przeciętnego miesięcznego dochodu rozporządzalnego rodziny dla danego kraju. Dochód rozporządzalny został wyrażony dla każdego kraju, w oparciu o dane The World Bank za 2014 rok, dotyczące parytetu siły nabywczej na osobę.

W badaniu wzięło udział ponad 23 000 gospodarstw domowych, wśród osób w wieku 18- 61 lat. 57% wszystkich respondentów stanowiły kobiety. Średni dochód rozporządzalny gospodarstwa domowego wahał się od 866 do 3861 euro. Średnia liczba osób w gospodarstwie domowym wynosiła 2,9 osoby.

Oprócz pytań dotyczących wskaźników demograficznych respondenci zostali zapytani o swój jednorazowy miesięczny dochód netto, kwotę planowanych wydatków na Święta Bożego Narodzenia oraz o to, czy podczas podróży świątecznych będą korzystać z usług Airbnb lub bankowości internetowej.

W badaniu wykorzystano walutę każdego kraju. Odpowiedzi zostały wyrównane, aby odzwierciedlić odpowiednią siłę nabywczą każdego kraju. Wszyscy ankietowani byli anonimowi.

O Ferratum Group

Ferratum Group jest obecnie największą międzynarodową firmą, która oferuje m.in. pożyczki ratalne za pośrednictwem internetu oraz telefonów komórkowych. W jej ofercie są także małe pożyczki dla przedsiębiorstw. Ferratum Group działa na rynku od 2005 roku, a jej główna siedziba znajduje się w Helsinkach w Finlandii. Obecnie firma działa w 25 krajach w Europie, Afryce, Ameryce Północnej i Południowej i w regionie Azji-Pacyfiku. Ferratum Group obsługuje ponad 2 mln klientów na całym świecie i zarządza ponad 300 zespołami specjalistów.

Ferratum Group należy do liderów technologii na rynku usług finansowych i ma duży udział w rewolucji bankowości internetowej. Koncern jest właścicielem banku internetowego, który rozpoczął działalność w 2016 roku – to nowoczesna platforma udostępniająca usługi bankowe i cyfrowe płatności. Wszystko to przy użyciu tylko jednej aplikacji. Z tej usługi można korzystać pięciu europejskich krajach. O ogromnym potencjale Ferratum świadczą także liczby – prawie 2 mln aktywnych klientów i osób, które mają otwarty rachunek, a także klienci, którym w przeszłości udzielano pożyczek (stan na 31 grudnia 2017 roku). Ponad 780 tys. z tych klientów miało otwarty rachunek bankowości internetowej lub mają aktywną pożyczkę.

Ferratum to także duża grupa kapitałowa, której akcje są notowane na Giełdzie Papierów Wartościowych we Frankfurcie (rynek Prime Standard). Więcej informacji o Ferratum Group można uzyskać na stronie internetowej ferratumgroup.com.

Najnowsze komentarze